728x90

한국 4월 수출 감소 및 무역적자 지속

- 한국 4월 수출이 이번에도 감소세를 이어갔다. 전년 동월 대비 -14.2% 감소를 기록하며 전월 대비 감소폭도 확대되었다. 수출 부진이 지속되면서 무역 수지는 -26.2억 달러를 기록, 14개월 연속 적자를 이어갔다. 무역적자가 14개월 이상 지속된 것은 지난 1995년 1월 ~ 1997년 5월(29개월)여 만에 처음 있는 일이다.

한국 수출 및 무역 부진의 원인

- 4월 수출의 부진은 지난해 역대 4월 중 최고 실적을 달성했던 기록에서 나온 기저효과가 부정적인 영향을 미친 가운데 전년 동월 대비 조업일수가 1일 감소하고, 글로벌 수요 둔화가 주력 수출 품목의 감소로 이어지면서 나타났다.

주요 품목의 수출 감소 : 반도체

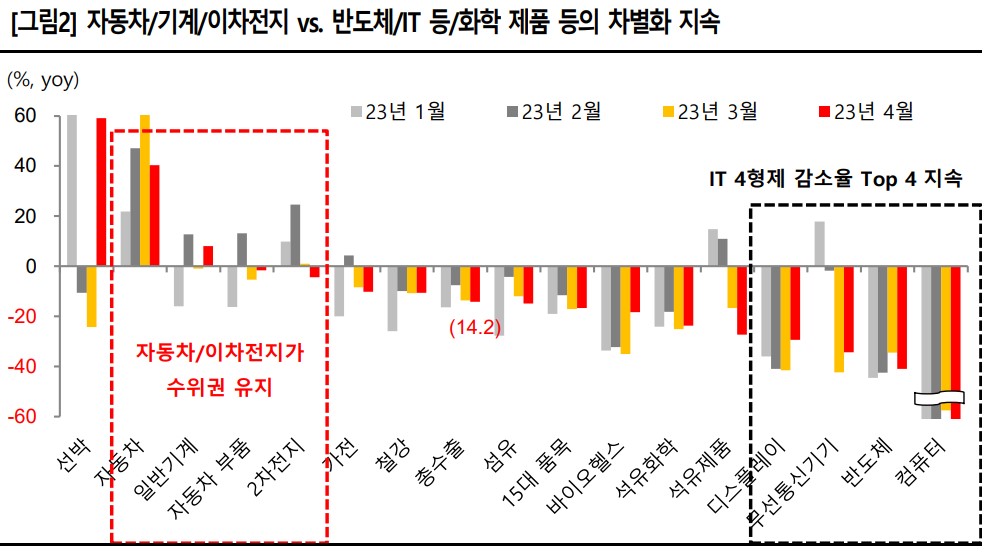

- 특히 반도체와 대중국 수출 부진이 지속되면서 마이너스 권에서 성장이 머물고 있다. 자세히 내용을 보면 그동안의 한국의 주요 수출 품목들의 감소세가 상당히 이어지고 있다. 15대 주요 품목 중 자동차(+40.3), 선박(+59.2), 일반기계(+8.1%) 등 3개 부문에서 증가 추세를 보였지만 반도체(-45.0%)와 컴퓨터(-73.3%), 석유화학(-23.8%)을 중심으로 12개 품목은 감소하였다.

- 자동차와 이차전지 수출은 각각 10 개월, 5 개월 연속으로 수출이 증가하였으며 선박 수출도 컨테이너선 수출 확대에 힘입어 증가세로 전환하였다. 특히, 자동차는 부품 공급 정상화, 북미 및 유럽 등 선진시장으로의 친환경차 수출 확대에 힘입어 10개월 여속 플러스를 기록했다.

- 하지만 반도체 수출이 작년 최고 실적을 달성한 높은 부정적 기저효과와 주요 제품 가격 하락세 및 글로벌 수요 둔화가 이어지며 두 자릿수의 감소세를 지속하였고, 글로벌 수요 둔화 영향으로 가전과 디스플레이 등이 전반적으로 부진하였다.

주요 지역의 수출 감소 : 대중국 부진 지속

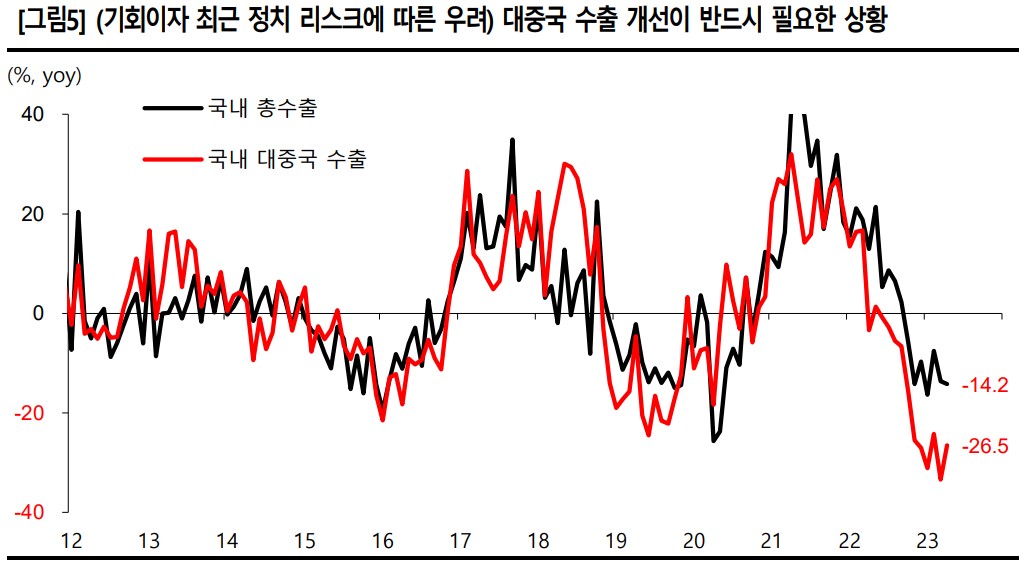

- 수출 지역별로 살펴보면 대 EU 수출과 대중동 수출이 자동차 수출 확대에 힘입어 증가세를 보였으나 대중국(-26.5%)과 아세안(-26.3%) 내 최대 수출 품복인 반도체 수출이 부진하면서 감소폭이 확대되었다. 미국 역시 자동차 수출은 증가했지만 반도체와 바이오헬스 등 주요 수출품목이 줄어들면서 전체적으로 마이너스 성장(-4.4%)을 보였다.

- 무역수지는 -26.2억 달러로 적자폭은 전월 대비 약 20억 달러 축소되었으나 지난해 3월 이후 적자 흐름이 지속되고 있다. 특히 대중 무역수지 적자가 지난해 4월 이후 계속되면서 전체 무역적자의 주된 요인으로 작용했다.

한국 수출의 반등 시기는?

- 5월 수출 증가율 역시 글로벌 경기 둔화 및 지난해 기저효과 등을 고려하면 하락폭은 추가로 확대될 가능성이 높다. 의미 있는 반등을 위해서는 대중국 수출과 반도체에서 회복이 이어져야 하는데 상반기 중에는 이들 품목과 지역 수출의 부진이 이어질 가능성이 높기 때문이다. 이에 2분기를 저점으로 점차 줄어 4분기에는 반등할 것으로 예상한다.

지역별, 품목별 차별화 당분간 이어질 것

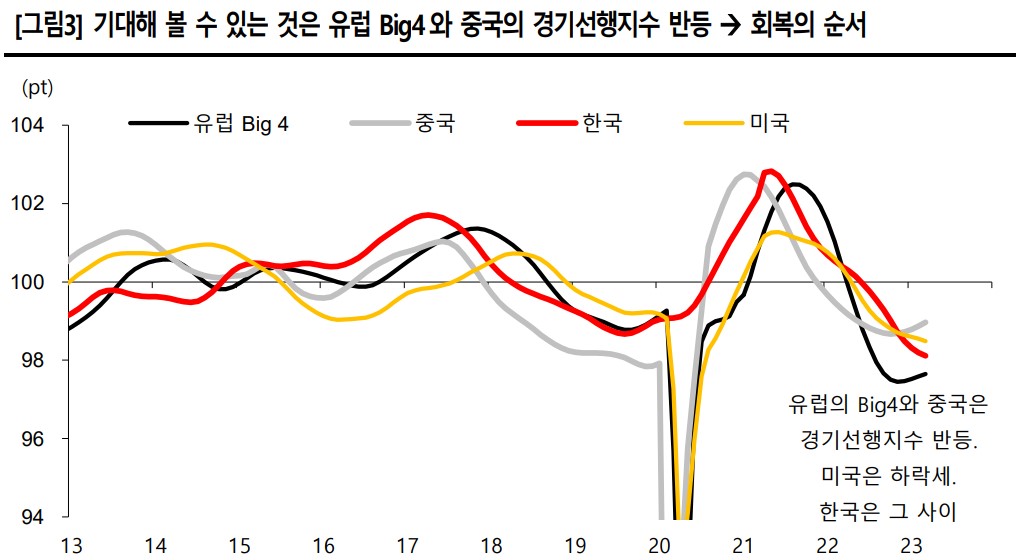

- 유로존 내 국가들의 OECD 경기선행지수의 반등세를 고려할 때 대 EU 수출은 비교적 양호한 흐름을 이어갈 것으로 보이며 4월 대 EU 수출 품목 중 자동차와 석유제품, 선박류 등 주요 품목의 지속적인 개선을 기대해 볼 수 있다. 대중동 수출 역시 에너지 관련 인프라 프로젝트 및 제조업 설비투자 활성화 등 전반적인 수요 확대를 보이며 6개월 연속 증가세를 이어가고 있기에 5월 수출 역시 긍정적일 것으로 전망된다.

하반기 반등 전망 : 대외수요 회복이 중요

- 수출이 최고를 달성했던 2022년에도 5월 수출에서 6월로 넘어가면서 수출의 증가율이 크게 둔화되었다. 올해 역시 이러한 추세가 지속될 것으로 보이며 이에 무역적자의 마이너스 폭은 점진적으로 더욱 축소될 것으로 예상된다.

- 추가로 하반기 반도체 중심으로 회복세가 이어진다면 2분기를 바닥으로 반등할 가능성도 기대해 볼 수 있다. 이를 위해서는 전체 수출의 23%를 차지하는 대중국 수출의 반전이 어느 때보다 필요하다. 또 중국의 리오프닝과 맞물린 인바운드 수요도 절실하다.

- 한 때 전체 입국자의 40~50%를 차지했던 중국인이 2017년 한한령을 계기로 30%대로 떨어졌고 코로나 이후 10%도 하회하고 있다. 미중 갈등이 격화되고 한중 설전이 지속되면서 정치적 상황은 더욱 악화되고 있다. 이러한 정치적 리스크가 어떤 방향으로 전개될지에 대한 불확실성이 크기에 수출 반등의 걸림돌이 될 수 있다.

- 중국을 포함한 대외 수요 역시 수출 회복에 중요한 요인이다. 이 측면에서 OECD 경기선행지수 상으로 유럽 Big4와 중국이 3개월 연속 반등하고 있다는 점은 긍정적이다. 현재가 어둠의 터널 속으로 비유된다면 하반기에는 부진의 늪을 타개해 가는 시나리오가 되기를 바란다.

728x90

'주요 이슈 요약 > 국제 경제 관련 이야기' 카테고리의 다른 글

| 미국 퍼스트 리퍼블릭 상장 폐지, 주식 어떻게 되나 (7) | 2023.05.02 |

|---|---|

| 5월 FOMC 예상 금리 인상 중단 기대할 수 있을까 (3) | 2023.05.02 |

| 인도 경제 잠재력과 한계 및 중국 대체 가능성 (7) | 2023.04.29 |

| 미국 1분기 GDP 발표 내용 분석 및 2분기 경기 전망 (5) | 2023.04.28 |

| 달러 가치 급락 요인과 탈달러 체제에 관하여 (5) | 2023.04.26 |

댓글