안정 찾는 미국 물가

지난해 9%까지 치솟았던 미국의 CPI는 현재 3%대로 안정을 찾아가고 있다. Core CPI는 아직 4%대 후반의 상승률을 기록 중이지만, 최근 2 개월 연속 전월비 +0.2% 상승에 그치면서 조금씩 힘이 떨어지고 있다.

여기에 Core CPI에서 주거비를 추가로 제거한 물가상승률은 이미 2.5% YoY 까지 하락했다. 애틀랜타 연은에서 집계하는 주거 제외 sticky CPI의 상승세도 최근 눈에 띄게 약해졌다.

따라서 향후 주거비가 본격적으로 둔화되면서 Core CPI 도 안정을 찾을 것으로 보인다.

인플레이션에 대한 기대와 우려

최근 미국 경제가 예상보다 훨씬 견조한 모습을 이어가면서 인플레이션이 더디게 둔화될 것이라는 우려가 생기고 있다. 그러나 경기가 예상보다 나쁘지 않을 뿐이지 지난 2년과 같은 과열 상태로 볼 수는 없다.

여기에 큰 폭의 경기 둔화가 없더라도, 주거비와 중고차를 비롯한 내구재 물가의 둔화만으로 Core 인플레이션은 내년 상반기 최대 2%대 후반까지 의외로 빠르게 내려올 것으로 예상된다.

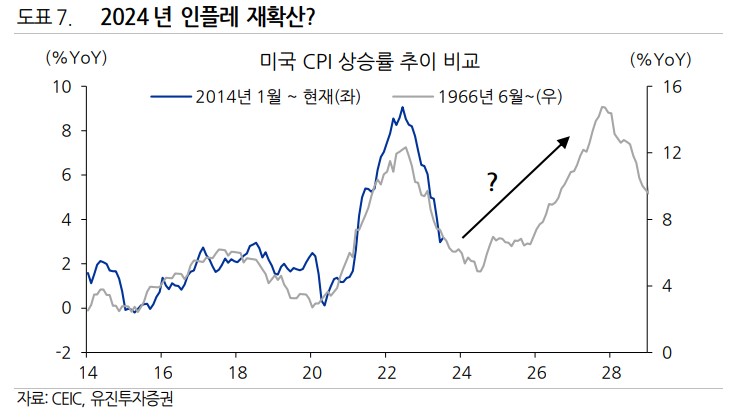

또 다른 우려도 존재한다. 현재 인플레가 빠르게 둔화되고 있지만, 과거에 그랬듯 향후 인플레이션이 다시 확대될 수 있다는 것이다.

최근 1960-1970 년대의 인플레이션과의 패턴 매칭을 통해 향후 인플레 재발 가능성을 제기하는 주장이 심심치 않게 등장하고 있다.

1970년대와의 차이점

① 통화량

2024 년 인플레이션 반등이 전혀 근거 없는 주장은 아니다. 하지만 1970 년대와 같은 인플레의 급반등은 현실성이 매우 떨어진다. 1970년대 인플레 재발은 오일 쇼크의 영향을 받았다.

또한 과거와 달리 현재는 오히려 통화량이 감소하고 있다. 정부 투자가 경제를 지탱하면서 인플레가 더디게 떨어질 수는 있으나 팬데믹 당시처럼 직접적인 인플레 급등 요인이 될 가능성은 낮다.

② 임금

두 번째는 임금이다. 1970 년대까지만 하더라도 임금이 물가에 연동되는 경향이 강했는데, 이 때문에 인플레가 둔화되는 과정에서 오히려 임금은 크게 상승하였다.

반면 현재는 임금 상승세가 더디지만 둔화되고 있는 상황이며, 과거와 달리 낮아진 노조들의 힘을 고려하면 이러한 임금 상승률의 반등 가능성은 낮다.

③ 물가확산지수

그 외 앞서 언급했던 물가확산지수를 활용하면, 1970 년대에는 인플레가 빠르게 둔화된 반면 확산지수는 거의 하락하지 않고 높은 수준에 머물러 있었다.

그리고 확산지수가 본격적으로 하락하기 시작한 1980년 이후가 되어서야 인플레가 진정되기 시작했다. 현재는 과거와 달리 물가확산지수 역시 빠르게 하락하고 있다

단기리스크 : 에너지와 식품

단기 인플레이션 전망에 리스크가 전혀 없는 것은 아니다. 가장 큰 리스크 요인은 유가다. 미 공급이 타이트하게 유지되는 상황에서, 향후 지정학적 위험으로 러시아 발 에너지 공급 차질이 반복될 가능성이 있다.

식품 가격도 마찬가지이다. 러시아의 흑해 곡물 협정 탈퇴로 급등했던 곡물 가격은 일단 안정을 찾았지만, 우크라이나가 전쟁에서 우위를 점할수록 러시아의 자원 무기화 리스크가 확대될 수 있다.

2024년 인플레 재현 가능성

현재 연준은 경기 침체를 예상하지 않고 있다. 시장의 전망도 꽤 낙관적이다. 블룸버그 컨센서스 기준 미국의 성장률은 올해 말에서 내년 초를 저점으로 반등이 예상된다.

만약 연준과 시장의 전망대로 경제가 심각하게 둔화되지 않고 내년부터 완만히 반등한다면, 1970 년대와 같은 재확산은 아니더라도 Core 인플레이션은 내년 중반 2%대 중반을 저점으로 반등해 다시 3%를 향할 가능성이 있다.

결국에는 고용이 둔화되어야

연준이 CPI를 중요하게 여기지 않는 것은 아니지만, 공식적인 타기팅 지표는 PCE 물가이므로 여기에 좀 더 초점을 맞출 필요가 있다.

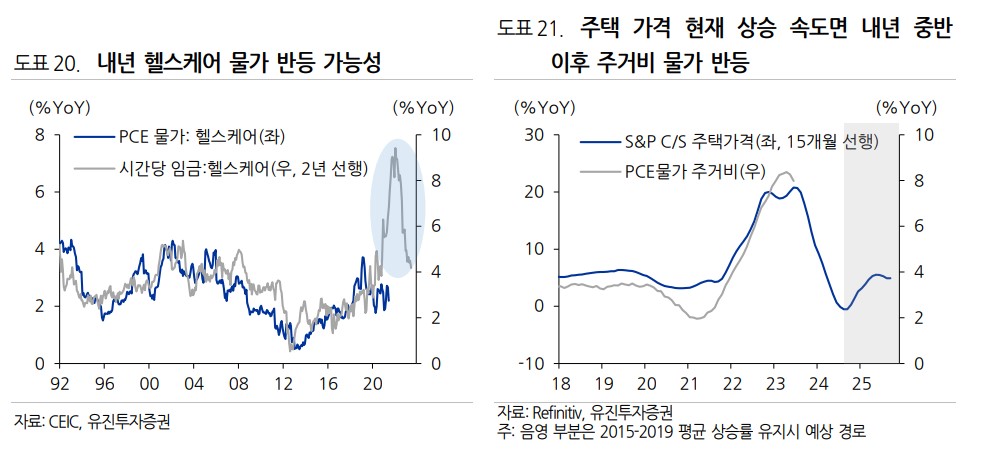

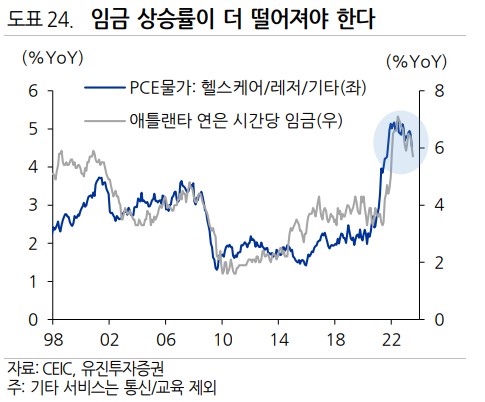

현재 비주거 PCE 물가 상승을 주도하고 있는 것은 헬스케어/레저/기타 서비스 물가인데, 이들은 역사적으로 임금상승률과 밀접하게 움직인다. 이들 물가는 전체 물가의 35%가량을 차지한다.

앞서 언급했듯 향후 주거비와 내구재 물가의 둔화 만으로 인플레이션은 내년 2% 후반까지 둔화될 수 있다. 하지만 인플레이션이 목표치인 2%로 돌아가려면 헬스 케어/레저/기타 부문의 물가상승률이 팬데믹 이전 수준으로 하락해야 한다. 이를 위해서는 결국 고용 시장이 현재보다 더 둔화될 필요가 있다.

만약 연준의 전망대로 내년 미국 경제가 연착륙에 성공한다면 오히려 금리 인하 속도가 더디게 진행되거나 인하 시점이 더 지연될 수 있다. 혹은 2% 물가 목표 조정에 대한 논의가 재점화될 가능성도 있다.

'주요 이슈 요약 > 국제 경제 관련 이야기' 카테고리의 다른 글

| 중립금리의 의미와 9월 FOMC (2) | 2023.08.30 |

|---|---|

| 잭슨 홀 미팅 주목해야할 사항과 향후 증시의 향방 (3) | 2023.08.28 |

| 잭슨홀 미팅 관전포인트, 글로벌 금리의 향방은 (2) | 2023.08.23 |

| 중국의 부동산 위기, 버블 폭발로 이어질까 (1) | 2023.08.21 |

| 국제유가 추가 상승 가능성이 작은 이유 (13) | 2023.08.21 |

댓글